咱们来聊聊鸡蛋产能这事儿,从长远来看,2024年引进的祖代种鸡数量,应该能保障2025年鸡苗供应的底线。不过,说到产能的兑现速度,可能要等到2025年下半年,供给才会大幅增加。这可能带来供过于求的风险,所以鸡蛋的远期合约价格,有可能会有很大的下降空间。从估值角度来看,远期空头合约还有计价的余地,市场趋势可能也会朝着弱远期的方向走。简单来说,就是说,未来鸡蛋价格可能会因为供应增加而承压。

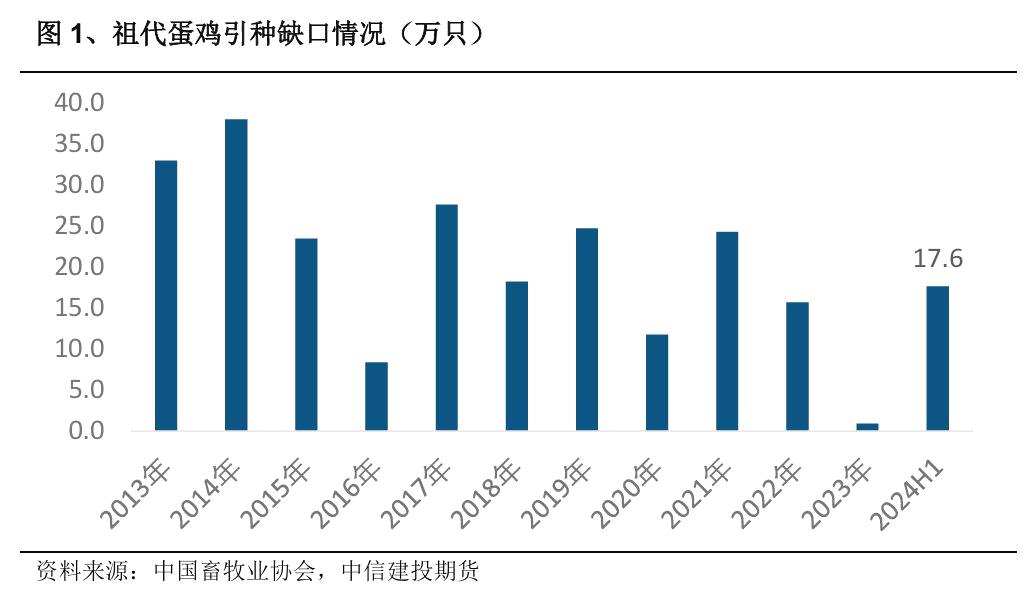

祖代引种基本满足下游扩繁需求,种源紧张情况将在25年明显改善

根据中国畜牧业协会数据,2024年上半年祖代总引种量约17.64万只。考虑到蛋鸡扩繁能力,从祖代养殖至父母代养殖再至商品代养殖,一般来说,1套祖代蛋种鸡可以繁育约60套父母代蛋种鸡,1套父母代蛋种鸡可以繁育约80羽商品代蛋鸡。假设扩繁系数暂定为1:4800,则17.64万羽祖代可繁育约8467.2万羽。

卓创口径下国内近三年每年鸡苗销售量约为10亿只,其中考虑到父母代及商品代进口占比较多,假设进口祖代鸡供应的鸡苗大概占70%,按照一套祖代能供应4800只商品代蛋鸡的扩繁系数计算,每年国内需引种14.5万左右的祖代鸡才能维持正常的蛋鸡鸡苗供应。从总量的视角看,仅24年上半年的祖代引种就足够满足25年鸡苗供给基准情形。

产能兑现节奏上看,潜在的供给大幅兑现节点可能出现在25年下半年

蛋鸡从祖代到商品代开产的时间周期大约是440天左右,即14-15个月。祖代蛋种鸡养殖到商品代蛋鸡出栏总共需要经过以下几个阶段:

1、祖代蛋种鸡通常在19-20周龄开产,孵化3周生产出父母代鸡苗。

2、父母代鸡苗再经过20周开产,孵化3周生产出商品代鸡苗。

3、商品代蛋鸡约120天开产。

假设全部按照24年1月开始测算,商品代鸡苗逐步兑现的节点约在46周后,即24年11月份左右,而商品代开产的时间节点约在25年3月份左右,当然以上测算的时间节点较为前置,真实的供给兑现预计在以上测算时间节点之后,25年下半年可能是供给矛盾较为集中的时间窗口。

复盘与展望

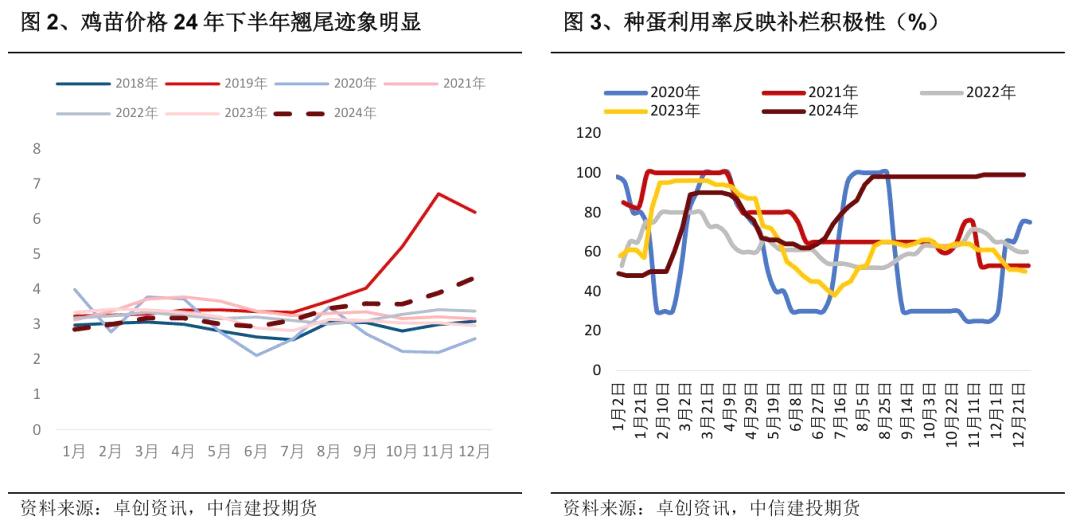

持续3年的养殖盈利,导致现阶段养殖补栏意向仍积极,鸡苗需求高企,而且鸡苗的供应因为23年引种缺口问题有所减少,鸡苗价格在24年下半年出现明显翘尾迹象。

从鸡苗采购情况看,24年新引种暂未形成大量实质性的供应,鸡苗厂调研反馈多数排单至3月份,少量至4月初,4月份订单需求预估有所下调,鸡苗厂产能的恢复大概出现在25年5、6月份以后,跟我们以上测算祖代引种兑现节奏基本吻合。

展望25年,我们认为存在比较大的供给侧矛盾,主要基于24年祖代引种量的判断,25年存栏和产蛋效率上行将是基准情形,过剩风险可能出现在25年下半年,鸡蛋远月合约可能存在较大分歧,在计价供给过剩预期的情景下,市场不乏跌破成本的驱动。